“比宁”之争已经从技术路线转移到了客户资源。暗戳戳较劲的宁德时代和比亚迪,最近上演了抢客户的“戏码”。准确点说,比亚迪要抢宁德时代的客户,而且还是最大的客户特斯拉。

6月8日,比亚迪执行副总裁、汽车工程研究院院长廉玉波的一段受访视频发布。廉玉波透露,比亚迪马上会为特斯拉供应电池。消息一出,直接冲上微博热搜。资本市场也在“围观”:当天,宁德时代股价下跌,比亚迪股价则大涨。

其实早在去年8月,市场上就传出“比亚迪将为特斯拉供应刀片电池”的消息。如今时隔一年再次提及,虽然此事还没有得到特斯拉确认,但如果属实,显然是比亚迪从宁德时代手中挖走了一块“大蛋糕”。2021年,特斯拉首次成为宁德时代最大的单一客户,采购了总价值130亿元的动力电池,贡献了宁德时代全年营收的10%。如今,动力电池市场“蛋糕”越做越大,竞争也越来越激烈,或将重塑行业格局。

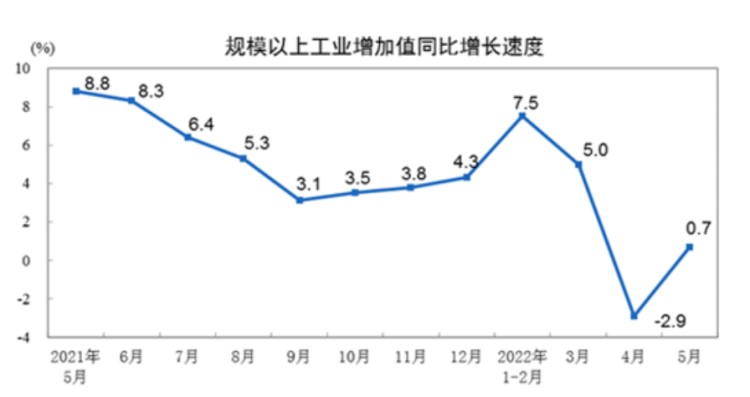

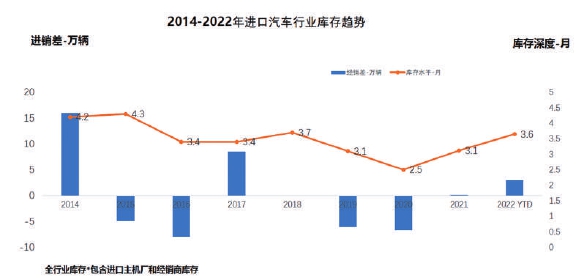

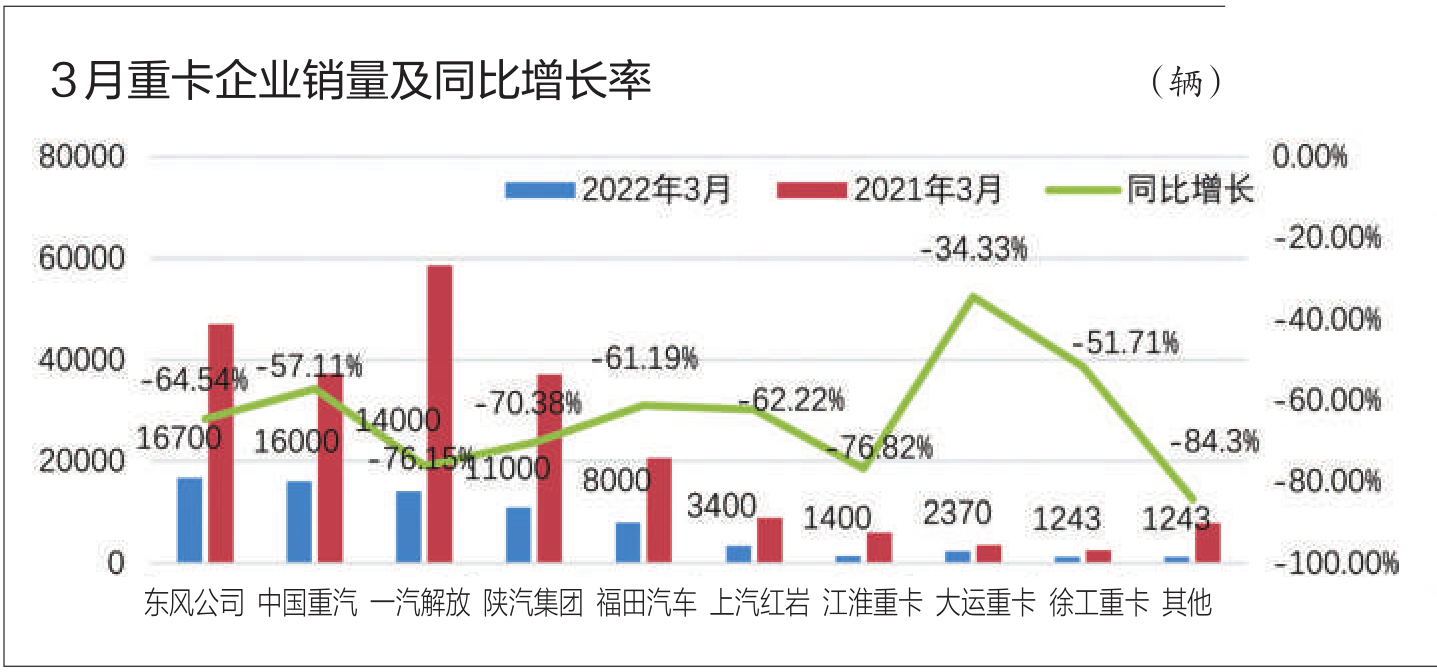

一方面,动力电池企业之间争抢“蛋糕”的态势愈演愈烈。今年以来,新能源汽车的市场渗透率持续攀升,即使是受到疫情严重冲击的4月,新能源乘用车仍以28万辆的销量达到30%的渗透率。数字背后反映的是,动力电池市场的快速扩容,以特斯拉为代表的优质客户成为“香饽饽”。此前,宁德时代占据市场半壁江山,比亚迪凭借自供电池稳固地位。不过,达成合作的动力电池企业和车企并不想成为彼此的惟一,各自都有“小九九”。对于电池企业来讲,需要不断争抢份额,活下去并且活得更好,对二线动力电池企业更是如此。事实上,不仅宁德时代和比亚迪这样的头部阵营企业在暗自较劲,二线动力电池企业也在白热化厮杀中完成数次迭代,市场已今时不同往日。

另一方面,动力电池企业和车企之间的博弈也越来越精彩。“不要把鸡蛋放在同一个篮子里”,对于车企来说,为保证电池供应,一般不会只选择一家电池供应商。前期,选择宁德时代自然不会出错。然而,随着新能源汽车市场的扩大,主机厂渴望增强在动力电池上的话语权,因此引入二线动力电池厂商,以制衡头部厂商,一家车企由多家动力电池企业供货已是常态。此外,国内外车企更是纷纷开始自研电池,试图掌控动力电池核心技术和主动权,比如特斯拉、大众、梅赛德斯-奔驰、广汽埃安、长城汽车等都在电池领域持续发力。6月9日,造车新势力蔚来汽车也在财报中透露,正在筹备自研电池计划。

根据中国汽车动力电池产业创新联盟的数据,今年5月,我国新能源汽车市场共计有37家动力电池企业实现装车配套,较去年同期减少4家。排名前3家、前5家、前10家动力电池企业动力电池装车量分别为14.2GWh、15.7GWh和17.4GWh,占总装车量比分别为76.7%、84.5%和93.9%。其实,经过这些年的行业洗牌,动力电池企业早已经历多轮优胜劣汰。当下以及未来,脱颖而出的必定是具备一定技术壁垒和发展潜力的企业。

从近年来的发展态势可以看出,宁德时代、中创新航、国轩高科、远景动力、蜂巢能源、LG新能源等依旧处于上升期;比亚迪、三星SDI等也在持续稳定发展……细数今年1~5月宁德时代的市场份额占比,分别是50.24%、48.02%、50.49%、38.28%、45.85%。可以看出,市场变动很大。其实,从去年开始,动力电池行业已凸显“长尾效应”,二线动力电池企业的竞争态势已不容小觑。

“没有永远的朋友,只有永恒的利益”。高速增长下,不可能只有万亿市值的“宁王”才能满足主机厂的需求。2025年前,动力电池将进入TWh时代已成为行业共识。伴随新能源汽车市场的高速增长,动力电池赛道正变得更加宽阔。近一两年,各家电池企业都在扩产之路上狂奔,备好“粮草”;布局上下游产业链,构建“护城河”;多条技术全面发展,提升核心竞争力……这些举动都是在为新一轮“决战”做准备。

在市场经济学中,这样描述充分竞争的市场:“所有的资源都已被调动,不存在任何人或集体可能出现的垄断性,市场价格维持在合理的区间,企业的议价能力被提升。”这些年在竞争之下,随着行业的逐渐成熟,我国的动力电池市场呈现“一超多强”的态势。不过,想要抢走宁德时代“蛋糕”的企业,显然不只比亚迪一家,还有众多二线动力电池企业暗自使劲,引发的质变或将重塑行业格局。