近日,国内汽车零部件上市公司陆续发布2021年年报。2021年,受新冠肺炎疫情起伏、原材料价格持续上涨,芯片供应短缺等因素影响,不少企业在艰难承压中前行。《中国汽车报》记者选取了零部件部分细分领域中比较有代表性的企业加以分析,虽然上述因素叠加给整个行业的发展带来挑战,但汽车电动化、智能化、网联化趋势加剧,加之国内车市重拾正增长,零部件上市公司也呈现出诸多亮点。

创新突破,挖掘潜力,迎接新局。多家零部件上市公司2021年年报反映出,虽然市场新变化可能给企业经营带来挑战,但技术研发、产品品质、管理能力、战略规划等方面的优势,会在不同程度上抵消这种不利影响;与此同时,新技术、新产品、新模式、新趋势和新格局,往往为企业发展带来新的机遇与活力。面向不稳定性因素增加的市场环境,让传统业务在不减分或少减分的基础上再向前一步开创新局面,同时,让创新业务能加分且多加分,便是零部件供应商向“新”而生的应有之义。

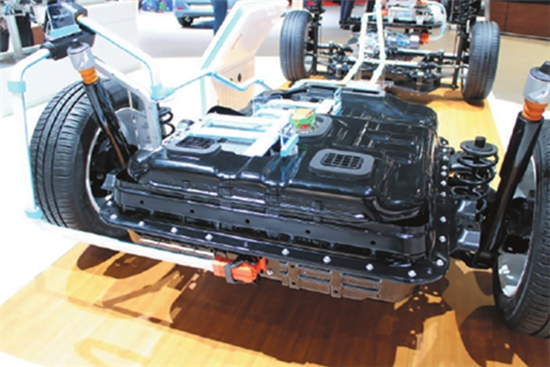

动力电池领域

营收普遍增长 企业“广积粮、高筑墙”

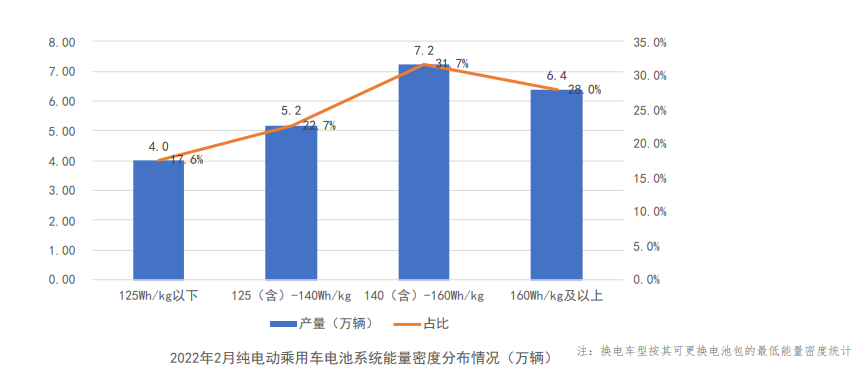

2021年,我国新能源汽车销量达352.1万辆,同比增长1.6倍,其中电动化率达到13.4%,同比增长8个百分点。整车市场一路高歌猛进,直接拉动动力电池上市公司业绩飘红。

宁德时代2021年财报显示,公司2021年营收1303.56亿元,同比增长159.06%,归母净利润159.31亿元,同比增长185.34%。2021年,其锂电池销量133.4GWh,同比增长185%;其中,动力电池系统销量116.71GWh,同比增长163%。

亿纬锂能2021年财报显示,公司实现营业收入约169亿元,同比增长107.06%;实现归属于上市公司股东的净利润约29亿元,同比增长75.89%。这也是亿纬锂能营业收入首次突破百亿元大关,创下近五年来的历史纪录。

欣旺达2021年全年实现营业收入373.59亿元,同比增长25.82%;盈利9.16亿元,同比增长14.18%。2021年,其动力电池业务实现收入29.33亿元,同比大幅增长584.67%。

根据中国汽车动力电池产业创新联盟的统计,2021年,我国动力电池装车量154.5GWh,同比增长142.8%。也正是在此背景下,头部动力电池企业迎来了营收和利润的双丰收。

然而,上游原材料价格上涨带来的成本压力也较为沉重。据悉,正负极材料、隔膜、电解液的价格普遍上涨,有的涨幅甚至高达五、六倍,供需紧张矛盾凸显。这一影响已在部分上市公司的财报中有所反映。2021年,国轩高科实现营业收入约103.56亿元,同比增长54.01%;实现归属于上市股东的净利润约1.02亿元,同比下降31.92%。同期,孚能科技营业收入约35亿元,同比增加212.6%;归属于上市公司股东的净利润亏损约9.53亿元。

为保障自身原材料供应,动力电池产业链上下游企业纷纷开启了抢占资源、大力布局的模式。去年底,龙蟠科技控股子公司常州锂源计划投资约8亿元在鄄城新建5万吨磷酸铁锂正极材料项目,产能已被宁德时代预定。国轩高科在正极材料领域已建成年产2.8万吨磷酸铁锂正极材料和年产6000吨高镍三元正极材料的生产线。此外,在负极材料以及隔膜领域,国轩高科也进行了生产线布局和技术储备。

全球汽车电动化进程不断提速,在需求端持续超预期增长的拉动下,头部企业呈现出较强的抗风险能力,正开始新一轮更大规模的扩产。宁德时代目前共布局了十大电池生产基地。截至2021年末,其电池产能为170GWh,在建产能140GWh。除在国内市场加速投资外,2021年,国轩高科还启动了海外生产基地布局,计划在欧洲、北美、南亚等海外市场建设动力电池和配套产业基地。

值得关注的是,主流动力电池上市公司2021年财报看,其研发投入不断增长,新技术与新产品接二连三面世,在新的战略机遇期正筑起更宽广的“护城河”。

汽车电子与智能网联领域

“新四化”开始落地 企业发展稳步提速

在动力电池行业苦苦挣扎于原材料大幅涨价之时,汽车电子行业也没有逃离被缺芯掣肘的命运,疫情、缺芯,以及国际市场环境变化给企业经营带来了挑战。2021年,均胜电子实现营业收入约456.7亿元,同比下降约4.6%;不过,公司汽车电子业务实现了高速增长,主营收入约127.1亿元,同比增长约24%。

尽管外部因素复杂多变,但行业变革带来的机遇也使得不少汽车电子与智能网联企业依旧实现了营收与利润的双增长。2021年,保隆科技营业收入约38.98亿元,同比增加17.01%;归属于上市公司股东的净利润约2.68亿元,同比增加46.52%。同期,德赛西威实现营业收入95.69亿元,同比增长40.75%;实现归属于上市公司股东的净利润8.33亿元,同比增长60.75%。2021年,华阳集团实现营业收入44.88亿元,同比增长33.01%;实现归母净利润2.99亿元,同比增长64.94%

2021年,智能座舱领域发展提速,行业头部企业加大研发投入,大力推进技术迭代升级,产品竞争力持续提升。可以看到,部分上市公司智能座舱领域订单不断攀升,实现了核心汽车电子产品的进口替代。其中,德赛西威智能座舱业务实现收入78.93亿元,同比增长33.52%,其第2代座舱域控制器已规模化量产,第3代座舱产品获得了长城汽车、广汽埃安、奇瑞汽车、理想汽车等多家主流自主品牌客户的项目定点。华阳集团座舱域控产品也获得多家车企的定点项目,W-HUD已配套多款量产车,AR-HUD实现规模化量产,开放平台AAOP2.0正式发布,实现了车载信息娱乐系统开放平台向车载座舱域控制器开放平台的升级。均胜电子完成了大众集团全球智能座舱产品的成功量产,5G-V2X技术持续保持全球首发量产优势,通过与华为在智能座舱域控制器领域的全面战略合作,双方正共同推进多款基于鸿蒙操作系统的座舱产品研发。

同时,汽车智能化带来的底盘线控化热度也持续增加,相关企业业务发展全面提速。2021年,亚太股份实现营业收入36.31亿元,同比增加24.29%;归母净利润0.44亿元,同比增加168.37%。目前,亚太股份第2代线控自动one-box量产化产品样件已试制完成,全面布局线控制动产品矩阵,预计配套至少6款车型,2023年冬标后开始量产。

发动机领域

汽柴油机情况各异 转型升级是共识

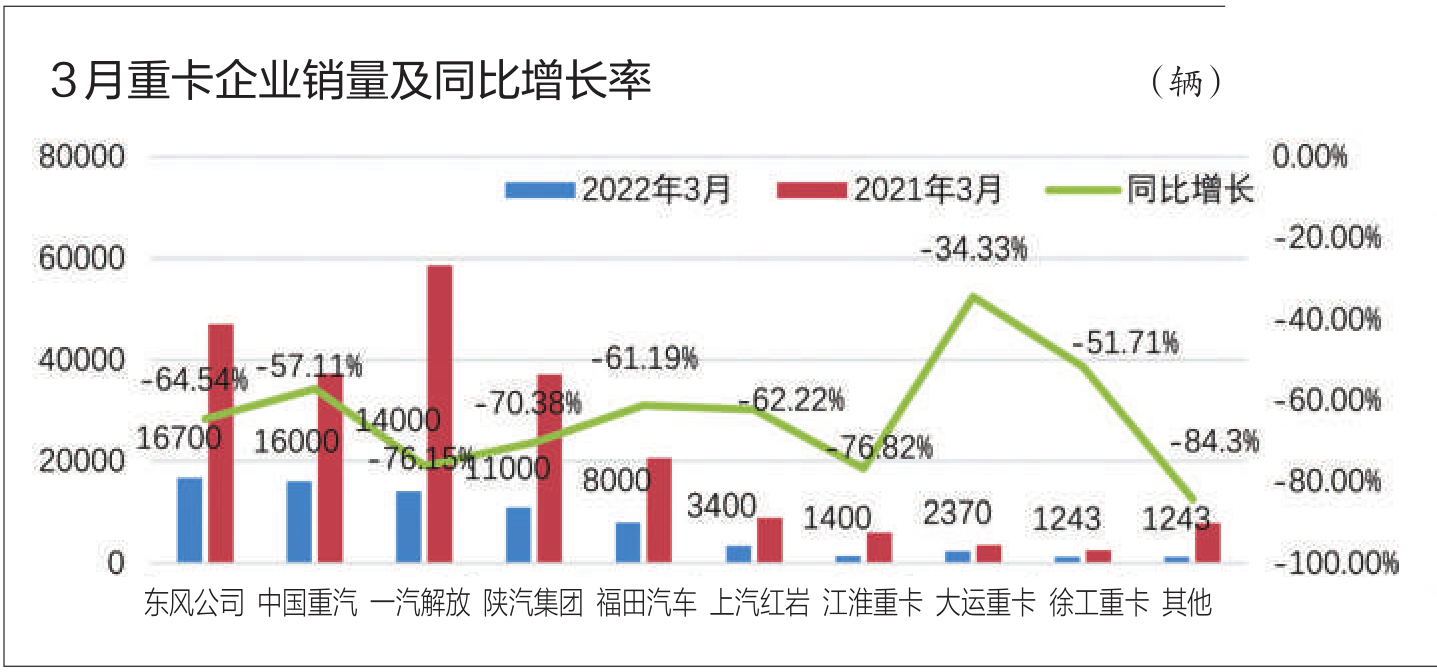

2021年,我国商用车产销467.4万辆和479.3万辆,同比下降10.7%和6.6%,结束了上年快速增长趋势。其中,重型和微型货车降幅明显。而在对国家对“大吨小标”现象全面治理,蓝牌轻卡走向合规化的背景下,受疫情、国六排放标准升级、车用发动机ECU芯片短缺、原材料价格上涨等多重因素影响,柴油发动机行业的发展受到挑战。来自中国内燃机工业协会的数据显示,2021年,我国多缸柴油机共计销售532.86万台,同比增长0.31%,排名前十的企业销量占市场总销量的78.34%,行业集中度进一步提高。

2021年,潍柴动力实现营业收入2035.5亿元,同比增长3.2%;归属于上市公司股东的净利润92.5亿元,同比增长0.3%;销售发动机102万台,同比增长3.1%,其中,重卡发动机销售42.9万台,市场份额同比提升2.8个百分点至30.7%,战略高端产品继续发力,大缸径发动机实现收入14.1亿元,同比增长49.3%。全柴动力2021年实现营业收入约55.08亿元,同比增加23.61%;净利润约1.52亿元,同比减少11.78%。

面向未来,企业纷纷表示,攻坚核心技术,主动参与市场竞争,提升核心竞争力。潍柴动力在年报中指出,将加快动力系统一体化研发,聚焦整车整机性能驱动,提供最优的动力系统解决方案:推进柴油机热效率技术商业化应用,挑战更高热效率目标;发挥全球协同研发平台优势,持续开展竞品对标,确保产品经济性、可靠性、动力性等各项指标全球领先;依托国家燃料电池技术创新中心,发挥科技资源创新协同优势,加速燃料电池产业链技术瓶颈突破和产业化落地。

汽油机领域,2021年,东安动力实现营业收入65.9亿元,同比增长22.4%;实现归母净利润9067.5万元,同比增长104.8%,销售整机67.14万台(其中,发动机61.65万台,变速器5.49万台),同比增长21%。据了解,2021年,东安动力新市场项目同比增长160%,全面覆盖高端轿车、SUV、MPV、皮卡、轻客、轻卡等多个市场领域;在持续巩固老客户的基础上,开发了4家新客户,累计推进项目173项,其中成功立项55项;首款配装2.0L大排量商用车发动机量产上市;江淮项目成为D系列发动机首个集团外市场量产项目。

另据了解,发动机头部企业除了在传统内燃机领域节能减排之外,还积极开展新能源汽车项目,探索新业务发展机会,走向动力多元化技术发展路线。例如,潍柴动力坚持“燃料电池、混合动力、纯电动”多路线并举,已形成新能源动力总成及核心部件的研发和生产能力。此外,积极使用智能化、数字化技术赋能,抢占未来发展新高地也成为了企业的发力方向。全柴动力正加快国六系列发动机智能制造建设(二期)项目、绿色铸造升级改造项目、氢燃料电池智能制造建设项目及数字化车间等工业互联网项目实施,逐步提高工业化和信息化融合,提升企业智能化和数字化水平。

轮胎领域

成本压力增大 企业增收不增利

2021年,轮胎主要原材料天然胶、合成胶、炭黑、帘子布等价格长期处于高位。国金证券研究报告指出,2021年,天然橡胶、丁苯橡胶、顺丁橡胶全年现货均价同比分别上涨12.2%、17.4%、14.9%。同时,受疫情影响,海运运费持续多月上涨并且运力紧张,给轮胎企业带来了很大的经营压力。轮胎行业可谓遭遇“上下夹击”,企业盈利空间严重受压,业绩总体下滑,增收不增利。

玲珑轮胎2021年实现营业收入185.79亿元,同比增加1.07%;实现归母净利润7.89亿元,同比下降64.48%。赛轮轮胎2021年实现营业收入179.98亿元,同比增长16.84%;实现归母净利润13.13亿元,同比下降11.97%。三角轮胎2021年实现营业收入89.5亿元,同比增长4.9%;实现归母净利润6亿元,同比下降43.4%。风神股份2021年实现营业收入约55.58亿元,同比下降0.38%;归属净利润约为-1.09亿元,同比下降154.22%。

值得肯定的是,在成本压力下,头部轮胎上市公司仍积极打造品牌价值、研发实力和自主创新能力、智能制造等核心竞争力。据悉,三角轮胎去年有160多款新产品投放市场。其中,特种轮胎新产,填补国内部分规格产品空白。赛轮轮胎推广的液体黄金轮胎,是我国首批获得全球最高质量等级认证的轮胎,在各类性能测试中表现亮眼。

新能源汽车对轮胎提出全方位的新要求,国内企业不断推出专用车胎,以占据更多市场份额。在新能源乘用车轮胎方面,玲珑轮胎建立了BPT稳态压力均衡低滚阻设计体系,滚动阻力系数降低15%,可有效减排二氧化碳约90万吨/百万辆。2021年,玲珑轮胎新能源汽车配套市占率接近20%,销量增速182%,位居中国轮胎市场第一。(记者:赵玲玲)

2021年,国内轮胎头部企业继续扩大产能,轮胎产业集中度在进一步提升;同时不断加大技术投入,加快向绿色化、智能化和高端化转型,推动高质量发展。而随着原材料价格与海运运费的回落,轮胎企业的盈利水平有望回升。