5月10日,乘联会发布2022年4月份全国乘用车市场分析。数据显示,2022年4月乘用车市场零售达到104.2万辆,同比下降35.5%,环比下降34.0%,4月零售同比与环比增速均处于当月历史最低值。1-4月累计零售595.7万辆,同比下降11.9%,同比减少80万辆,其中4月同比下降57万辆的影响较大。4月新能源乘用车零售销量达到28.2万辆,同比增长78.4%,环比下降36.5%,异于历年4月走势。1-4月新能源乘用车国内零售135.2万辆,同比增长128.4%。

4月上海、吉林、山东、广东、河北等地的经销商4S店客户进店和成交都受到影响。4月零售降幅较大,同比增速数值的可对比月度是2020年的3月零售同比下降40%。

4月豪华车零售12万辆,同比下降54%,环比下降50%。豪华车主销区域受到影响,产销损失巨大,原本的供需紧平衡状态再次被打破。

4月自主品牌零售48万辆,同比下降19%,环比下降37%。4月自主品牌国内零售份额为46.4%,同比增长9.6个百分点;1-4月累计份额46%,相对于2021年同期增长8.3个百分点。4月自主品牌批发市场份额57.7%,较去年同期份额增加16.2个百分点;1-4月自主累计份额48%,相对于2021年同期增加6.7个百分点。自主在新能源市场获得明显增量,头部企业表现优异,比亚迪(002594)汽车、吉利汽车、长安汽车(000625)和奇瑞汽车等传统车企品牌份额提升明显。

4月主流合资品牌零售45万辆,同比下降42%,环比下降24%。4月的日系品牌零售份额24.5%,同比下降0.5个百分点。德系品牌份额19.4%,同比下降5.2个百分点。美系市场零售份额达到6.4%,同比下降3.1个百分点。神龙汽车等的法系份额提升0.4个百分点。

出口:4月乘联会统计口径下的乘用车出口(含整车与CKD)9.1万辆,同比下降17%,环比下降15%。生产减量对车企出口带来影响。4月新能源车占出口总量的8.3%。4月自主品牌出口达到7.9万辆,同比下降5%;合资与豪华品牌出口1.2万辆,同比下降60%。

生产:4月乘用车生产96.9万辆,同比下降41.1%,环比下降46.8%,压力巨大。其中豪华品牌生产同比下降57%,环比下降43%;合资品牌生产同比下降56%,环比下降58%;自主品牌生产同比下降20%,环比下降38%。

受进口零部件短缺影响,涉及长三角地区的国产零部件体系供应商无法及时供货,有的甚至完全停工、停运,加之物流效率降低和运输时长不可控,导致生产不畅问题突出。4月上海地区五家主力车企生产环比3月下降75%,长春地区合资主力车企生产下降54%,其他地区总体下降38%,上海地区零部件体系的全国辐射效应凸显。

批发:4月厂商批发销量94.6万辆,同比下降43.0%,环比下降47.8%,受生产的制约,部分车企表现分化明显。1-4月的厂商批发销量达到638.6万辆,同比增速从1-3月增长8.3%变为下降4.5%,一季度开门红被毁。

4月的产销损失大,形成厂商产量高于销量2万辆、厂商国内批发低于零售19万辆的推动式产销走势,也形成了4月厂商零售环比3月增速(-34.0%)大幅好于批发增速(-47.8%)的特征。

库存:2021年四季度厂商库存迅速回补,奠定了今年1-4月批发的强势表现。季度末因素导致4月增库存的特征,分解来看,4月份厂商库存环比增长2万辆,1-4月累计下降6万辆,而2021年1-4月厂商库存下降20万辆,今年的厂商库存改善较大。4月渠道库存环比下降19万辆,1-4月渠道库存下降8万辆,较2021年1-4月下降44万辆形成强烈对比,拉动今年1-4月批发增速下降4.5%大幅高于零售增速下降11.9%的批发数据亮点。

目前经销商库存处于中高位,但由于生产不足,在途库存占比上升,部分热销车型生产短缺,导致供需结构不匹配且调整难度大;缺少旺销车型的零售增量,也使库存系数有虚高问题。不少经销商的库存中包含“在途车辆”,交不了车就回不了款,不仅不能满足客户新增定单需求,而且容易导致客户退车。目前的库存状态,加剧经销商端的资金困难,纾困难题较为突出。

新能源: 4月新能源乘用车批发销量达到28.0万辆,同比增长50.1%,环比下降38.5%,环比下降幅度异常,新能源发展同样受到波及和冲击。1-4月新能源乘用车批发146.9万辆,同比增长119.0%。4月新能源乘用车零售销量达到28.2万辆,同比增长78.4%,环比下降36.5%,异于历年4月走势。1-4月新能源乘用车国内零售135.2万辆,同比增长128.4%。

新能源车市场方面,尚未受到涨价的影响,涨价前订单表现火爆,订单充足。4月的新能源车与传统燃油车环比走势都受到生产影响,新能源车供不应求加剧导致未交付订单拖期严重。私车出行拉动的新能源车强势增长,家庭第二辆车的安全出行意义重大,呼应了城镇居民在短途出行中对新能源车型的进一步认可和适应。

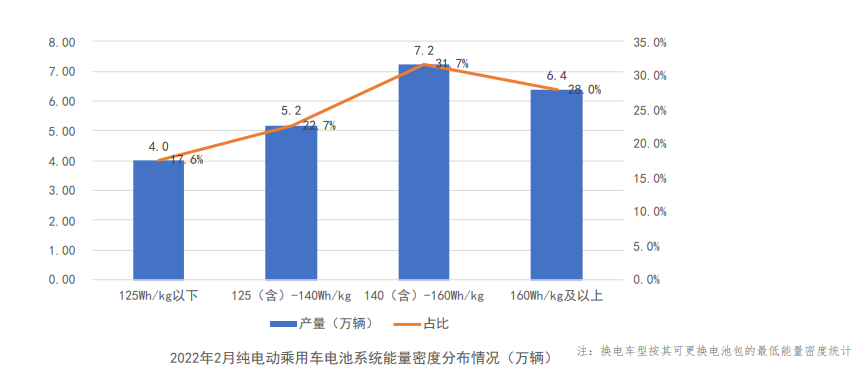

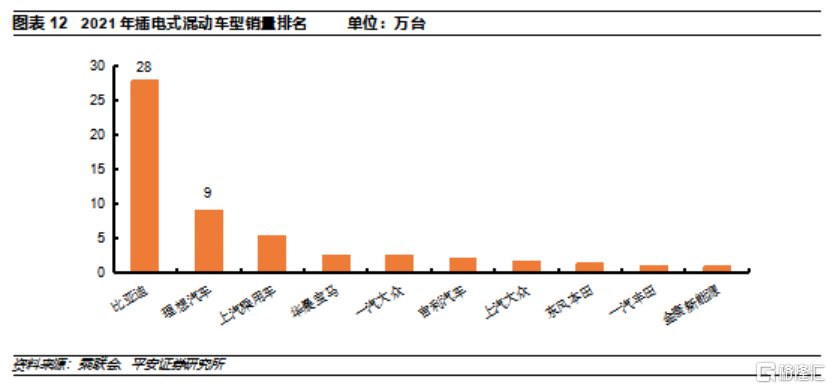

1) 批发:4月新能源车厂商批发渗透率29.6%,较2021年4月11.2%的渗透率提升18个百分点。4月,自主品牌新能源车渗透率48.8%;豪华车中的新能源车渗透率4.8%;而主流合资品牌新能源车渗透率仅有3.7%。4月纯电动批发销量21.4万辆,同比增长39.9%;插电混动销量6.6万辆,同比增长96.8%,一定程度上验证了部分厂商对“插电混是油车潜客转型第一步”的市场预判。4月B级电动车车型销量同比下降29%,环比下降73%,占纯电动份额14%。纯电动市场“哑铃型”结构有所改善,其中A00级批发销量7.8万辆,环比下降34%,占纯电动的37%份额;A0级批发销量4.4万辆,占纯电动的20%份额;A级电动车占纯电动份额27%;B级电动车销量损失较大。

2) 零售:4月新能源车国内零售渗透率27.1%,较2021年4月9.8%的渗透率提升17.3个百分点。4月,自主品牌中的新能源车渗透率54.4%;豪华车中的新能源车渗透率5.5%;而主流合资品牌中的新能源车渗透率仅有3.7%。

3) 出口:4月新能源车出口0.76万辆,上汽乘用车的新能源出口1,300辆,特斯拉中国出口0辆,东风易捷特出口3,433辆,神龙汽车805辆,比亚迪705辆,爱驰汽车168辆,其他车企新能源车以国内市场为主。

4) 车企:4月新能源乘用车市场走势分化,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以奇瑞集团与广汽集团(601238)为代表的传统车企在新能源板块表现相对突出。厂商批发销量突破万辆的企业有4家,其中:比亚迪105,475辆、上汽通用五菱30,020辆、奇瑞汽车15,568辆,广汽埃安10,212辆。4月特斯拉中国生产10,757辆,批发1,512辆,也应属于万辆以上规模。

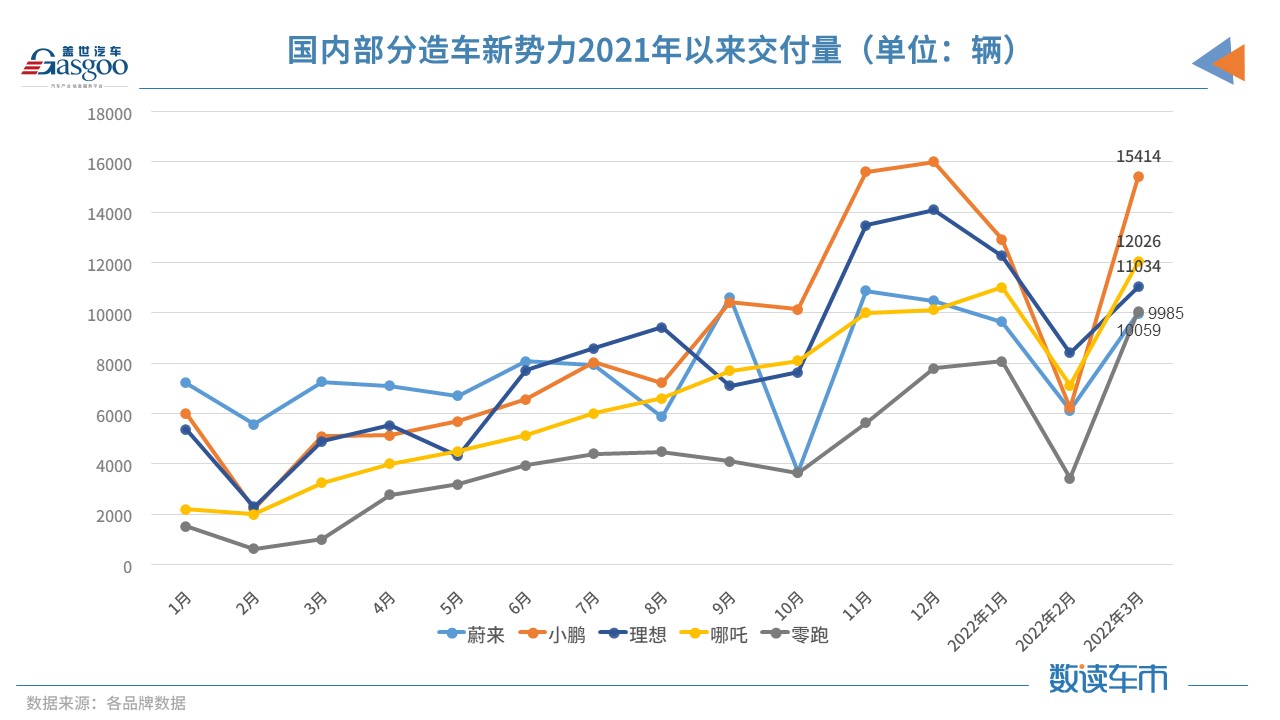

5) 新势力:4月小鹏(09868)、理想(02015)、哪吒、零跑、蔚来(09866)、威马等新势力车企销量同比和环比表现总体较艰难,尤其是第一阵营的小鹏、理想、蔚来的环比下降较大。而哪吒、零跑等表现较强。主流合资品牌中,南北大众全面感受到了长春与上海的艰难,新能源车批发6,307辆,占据主流合资47%份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。

6) 普混:4月普通混合动力乘用车批发37,606辆,同比下降50%,环比下降20%。其中丰田(TM.US)27,834辆,本田(HMC.US)5,436辆,长城汽车(601633)(02333)1,016辆,广汽(02238)乘用车1,169辆,东风日产(600006.SH)1,292辆,混合动力的自主逐步走强。