汽车融资租赁是在租赁服务中引入所有权和使用权分离,一种依靠现金分期付款,租赁后将所有权转移给承租人的现代营销方式。汽车融资租赁模式最早形成于20世纪80年代中期,但后续发展几经波折,目前在我国与汽车消费贷款相比仍属小众。而且近几年,各级监管机构相继发布了多份政策文件,加强对汽车融资租赁企业的监管治理,严控行业风险。

不过,近日汽车融资租赁似乎有望一改被动低潮的局面,重获国家级政策的“青睐”。6月22日,国务院常务会议确定加大汽车消费支持的政策,会议指出要有序发展汽车融资租赁。紧接着,7月5日,商务部等17部门又发布关于搞活汽车流通、扩大汽车消费若干措施的通知,要求丰富汽车金融服务:有序发展汽车融资租赁,鼓励汽车生产企业、销售企业与融资租赁企业加强合作,增加金融服务供给。

频繁被政策“划重点”,汽车融资租赁似乎要迎来一波利好。但多位业内人士却告诉《中国汽车报》记者,这两年汽车融资租赁业务量萎缩得很厉害,市场环境不容乐观,即使有政策刺激,短期内的帮助估计不会很大,长期利好效果也有待观察。

业务萎缩严重低潮期难接利好

从两次政策提及融资租赁时,都使用了“有序发展”一词可以看出,目前汽车融资租赁行业的现状仍然是行业秩序尚待规范。

仅以今年3·15为例,在“黑猫投诉”平台上搜索“融资租赁”,结果显示投诉记录多达2700条,大多数与汽车融资租赁相关,其中常见投诉包括套路贷、高利贷、乱收费、砍头息、未经允许恶意扣款、无故扣款、还清不给车辆解押等。

今年年初,天津滨海新区(自贸区)法院发布的《融资租赁审判白皮书》就指出,该地区融资租赁案件中,涉及汽车的占比大、上升快。

6月14日,南京市中级人民法院发布《南京金融审判白皮书(2019~2021)》,直指车辆融资租赁业务存在不规范现象:部分消费者在选择车辆融资租赁业务时,将融资租赁误解为金融借款,并存在为了多融资,将车辆低值高估的情况。少数中间渠道商通过抬高车辆购置价进而直接赚取差价,损害了承租人的合法权益,还有少数出租人采用不合理方式收回融资租赁车辆。

融资租赁分为售后回租和直租两种模式。车咖院创始人兼首席执行官黄成伟分析,前些年,汽车融资租赁发展迅速,但行业发展初期乱象丛生。80%以上的企业采用售后回租模式,然而却走上了“明租实贷”的歧途。

2015年前后,直租模式迎来爆发,包括京东、阿里、百度等在内的互联网巨头纷纷入局。然而汽车融资租赁的强专业性,使得入局企业纷纷折戟,或是由于企业目的不单纯,或是由于专业性不强,汽车融资租赁业务频繁侵犯消费者的合法权益。据黄成伟统计,2020年5月至今,从中央到地方出台的规范融资租赁业务的文件多达70多份。不断出现的负面新闻使得监管部门和消费者,都对原本一举多得的融资租赁模式颇有误解。

也正是因为这样的无序发展,2015~2019年间,曾经风生水起的大型融资租赁公司纷纷倒闭或转行,目前存活下来的不足1%;2019年之后,小微融资租赁公司获得一些发展空间,但由于经营规模小,常常偏安一隅,对政策的敏感度不高。

今年,汽车融资租赁先是首次在国务院常务会议如此高规格的会议中出现,随后又被商务部等17部门联合发文再次提及,对行业而言理应是难得的重大利好,但由于汽车融资租赁在连续3年的强监管下处于行业低潮期,此轮政策激励尚未如期引发热烈反响。

政策强调融资租赁价值 长期被低估

从曾经红极一时,到如今士气低落,汽车融资租赁跌宕起伏的发展之路令人唏嘘。

而国家政策近来接连点名汽车融资租赁,特别是6月22日的国务院常务会议上,并没有提及大众认知度更高的汽车贷款,反而“独宠”汽车融资租赁。黄成伟认为,原因在于汽车贷款的渗透率经过多年发展已进入增速缓慢阶段,甚至趋向于饱和,而融资租赁显然更具发展空间。

“目前在我国,融资租赁的作用被严重低估。”黄成伟进一步分析,第一,以租代购对于国内汽车销量有着绝对的提升作用。央视财经数据显示,汽车融资租赁的消费群体和在4S店购车的消费群体的重叠度只有15%,也就是说,以租代购所激活的市场是三线城市以下的空白市场,对于新增汽车消费大有助益。

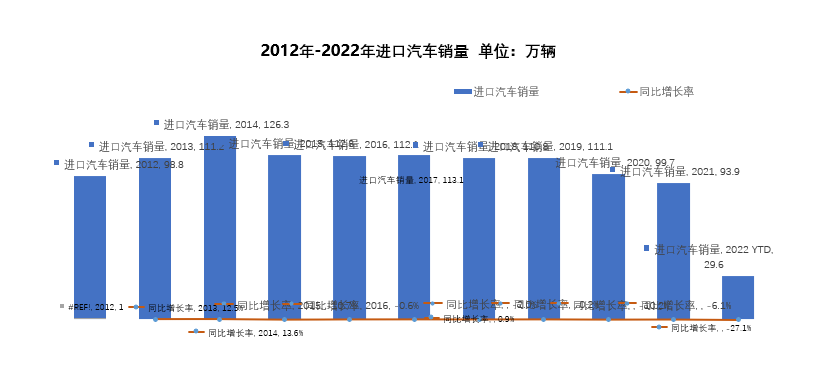

第二,融资租赁有助于提升汽车金融渗透率。中国已成为全球最大的汽车消费市场,根据罗兰贝格的数据,2019年我国汽车金融整体渗透率约为43%,其中汽车贷款类业务占比35%,融资租赁回租(类信贷)占比约为6%,融资租赁直租(以租代购)占比约为2%。可以看出,大力发展汽车以租代购对于提升整体汽车金融渗透率至关重要。

第三,有利于丰富汽车消费布局,实现渠道下沉。随着一二线城市的限购等政策限制和市场容量逐渐饱和,汽车消费市场增长乏力,而汽车以租代购主要布局三线城市以下市场,更有利于完善国内汽车消费的布局。

第四,有利于二手车行业平稳控制车源和价格。汽车融资租赁可以把控二手车源,而车源是二手车交易的核心,因为融资租赁具有持续的二手车源输出能力,那么对二手车的价格把控能力就会更强。

第五,有利于布局汽车后市场,形成完善的汽车产业链。汽车行业最大的金矿在后市场,而汽车融资租赁可以从客户购车开始就培养客户的消费习惯,绝大部分汽车融资租赁用户可以直接培养为汽车后市场用户,这个过程虽然时间投入较长,但是一旦形成固定的基础客户群体,将会呈现爆发式增长,并且对于提升客户的黏性、信任度等都具有得天独厚的优势。

第六,有利于完善国家金融体系。一个国家的金融体系健全需要不同的金融产品类型,汽车贷款不能覆盖所有需求客户,也不可能靠一种金融产品包打天下。融资租赁特别是直租业务,首付比例更低,或者只是保证金+租金模式,对于资金不充足的消费者或者小微企业更加友好。

蓝海市场待深挖

一位不愿透露姓名的汽车金融行业从业者告诉记者,对标欧美发达国家的汽车融资租赁业务,受制于征信体系不完善、理念不同等因素,我国从业者对汽车融资租赁业务多有误读。比如,很多汽车厂家开展的所谓融资租赁业务,不过是扩大到汽车金融公司不能触达的客户,本质上只是首付更低的贷款业务,并不是真正意义上的融资租赁,因此业务的开展越来越难。

汽车融资租赁是一片蓝海,客户需求一直存在,只是供给方没有能力提供相应的产品。真正的融资租赁不仅涉及风险管理,更重要的是车辆的残值管理,而国内市场在残值管理上还欠缺经验。所以要有序发展,不仅需要监管政策的规范指引,还需要从业者转变观念,真正做到供给侧改革。融资租赁用户与贷款用户的需求并不相同,要根据客户需求设计产品,而不是仅仅在车贷产品的基础上降低利率和佣金。

黄成伟也认为,国家层面释放促进汽车融资租赁发展的信号后,预计监管部门和地方政府很快将予以落实,推出具体举措。比如,前两年,包括北京、深圳、东莞等地就曾推出针对融资租赁的补贴政策,接下来,不排除直接针对汽车融资租赁再出台更细化的补贴政策。

与此同时,金融机构也可能会在政策助推下,对汽车融资租赁公司提高授信额度和降低资金成本。汽车融资租赁是资金密集型行业,在2015~2018年的发展时期,金融机构曾给予汽车融资租赁很大支持,但行业无序发展之下出现大规模坏账,甚至滋生违法犯罪行为,有些企业还被公安机关认定为套路贷、黑社会,导致后来金融机构对汽车融资租赁业务持过度谨慎的态度。黄成伟认为,从业企业应抓住国家政策的利好机遇,以足够的自律和专业度换取金融机构的信任和支持,借机将汽车融资租赁业务做大做强。

融资租赁的最大特点是所有权和使用权的分离,车辆具有可租、可买、可退、可换的特色,非常适合处于产业发展初期的新能源汽车,以及尚存较多消费顾虑的二手车。对于融资租赁的车辆,消费者喜欢就付尾款购买,不喜欢租期到了再换其他车,相当于给消费者更多了解品牌和产品的机会,解除了消费者的后顾之忧。相信在政策的有力推动下,汽车融资租赁会逐渐正本清源,进一步拉动汽车消费,发挥更大的经济和社会价值。(记者:郝文丽)