“我们现在是在给宁德时代打工。”日前,在2022世界动力电池大会上,广汽集团董事长曾庆洪的一句玩笑话却道尽了当下新能源车企的苦楚。而宁德时代方面同样叫苦不迭,坦言公司目前正在收支平衡线上挣扎求生。相比蓬勃发展的新能源汽车市场,车企和电池企业的表态颇让人意外。供不应求的电动汽车,真的不赚钱吗?

车企、电池厂商互吐苦水

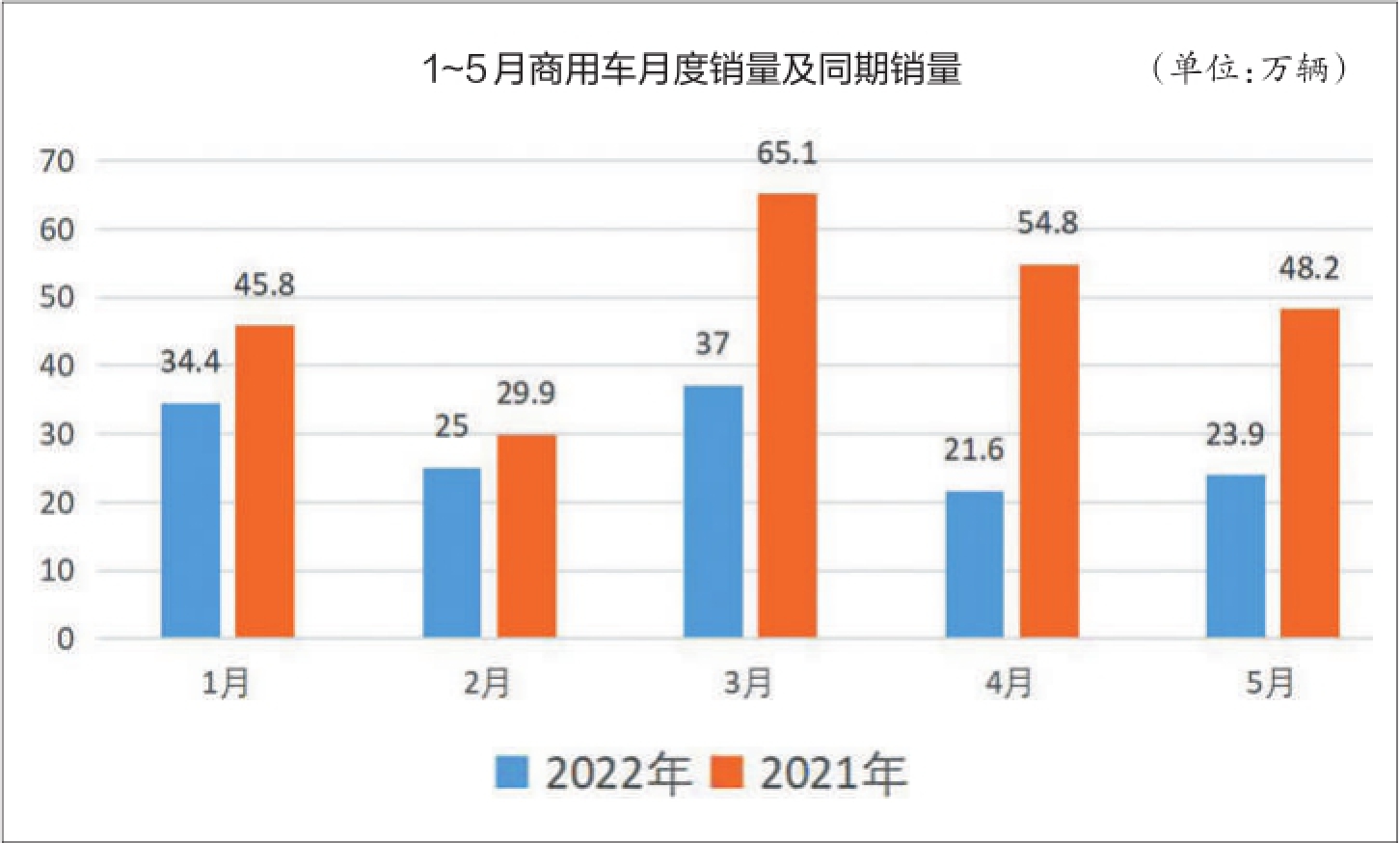

新能源汽车的持续火爆已然成为今年汽车产业的一大看点。即便是在疫情、芯片荒、原材料短缺、产品价格上涨的多重冲击下,上半年我国新能源汽车依旧逆势而上,产销分别完成266.1万辆和260万辆,同比均增长1.2倍,市场占有率达到21.6%。根据公安部交通管理局的数据,今年上半年,新注册登记新能源汽车220.9万辆,同比增长100.26%。

如此优秀的“期中答卷”,谁人不感叹一句新能源汽车产业“赢麻了”。然而,下游车企却纷纷吐槽赚钱少,被迫沦为“打工仔”。全联车商投资管理(北京)有限公司总裁曹鹤表示,电池成本占电动汽车成本比重很大,在当前原材料短缺的影响下,电池成本飞速上涨,难免会让车企感觉自己是在给电池供应商打工。“夸张一点说,电动汽车就是把电池往上摞。近两年疫情、地缘政治等因素的影响下,电池原材料短缺的问题更加复杂,成本也就更大了。”他说。曾庆洪坦言,当前动力电池成本已经占到新能源汽车的40%~60%,也难怪车企“卖惨”了。

面对车企大佬的吐槽,作为电池供应商的宁德时代也直呼冤枉。宁德时代首席科学家吴凯称:“宁德时代今年虽然还没亏本,但是在盈利的边缘上挣扎,非常痛苦。利润往哪儿走,大家也可以想象。”宁德时代一季度财报显示,公司一季度营收486.8亿元,同比增长153.97%;归属于上市公司股东的净利润为14.93亿元,同比下降23.62%。与去年全年净利润超180%的涨幅相比,宁德时代当前的净利润确实大不如前。“增收不增利”的不仅仅是宁德时代,国轩高科、欣旺达、孚能科技等电池企业一季度净利润均出现20%以上的下滑。

宁德时代董事长曾毓群将矛头直指上游原材料供应商,直言产业链短期的困扰实则来自上游矿产的资本炒作,由此带来了碳酸锂、电解液等原材料价格的暴涨。对比车企和电池企业,原材料企业则是赚得盆满钵满。赣锋锂业公告称,2022年上半年预计净利润72亿~90亿元,同比增长408.24%~535.30%。天齐锂业的半年度业绩预告显示,预计上半年归属上市公司股东的净利润为96亿~116亿元,同比上涨110~134倍。

赚不到钱怪自己?

针对深陷“为上游打工”怪圈的新能源汽车产业链,亿维经济研究院研究部总经理、中国电池产业研究院院长吴辉指出,车企与上游电池供应商并不存在谁为谁打工的问题,主要还是企业自身经营能力的问题。

汽车行业资深专家邵元骏也表示,车企作为制造业企业,本身利润率就偏低,想要赚钱只能靠走量或品牌溢价。“车企要想赚钱,要么走大众路线,实现规模效益;要么就像特斯拉、宝马、奔驰、奥迪那样,商标就很值钱,靠品牌溢价提升利润率。”邵元骏称,广汽“叫苦”不赚钱,实则是因为现在广汽销量提不上去而品牌影响力又不够强,利润率自然受限。以特斯拉为例,今年一季度特斯拉汽车毛利率高达32.9%,单车净利润约1.07万美元。走量的比亚迪作为上半年新能源汽车全球销冠,上半年净利润预计可达28亿~36亿元。

除却企业自身的经营能力,当前动力电池产业链的市场格局也同样对车企盈利颇有影响。曹鹤介绍到,当前动力电池市场主要掌握在比亚迪、宁德时代、国轩高科等少数电池厂商手中。根据中国动力电池产业创新联盟的数据,今年上半年宁德时代市占率高达47.67%。几近一半的市占率使得一枝独秀的宁德时代夺得话语权,车企只能接受电池涨价的现实。“卖给车企的电池涨价了,但车企不敢随意涨汽车的价格,因为它们还要面对市场端的激烈竞争。”曹鹤表示,两头的挤压让车企的日子不太好过。

“现在车企不是不赚钱,而是过度竞争、过于‘内卷’,除却特斯拉等少数企业,其他大多车企利润率都比较低。”江西新能源科技职业学院新能源汽车技术研究院院长张翔强调,车企产能过剩问题也是导致利润率低的原因之一。数据显示,截至去年年底,全国乘用车产能共计4089万辆,而产能利用率仅52.47%,还有不少新能源汽车产能正在建设之中。同时,今年上半年,比亚迪、欣旺达、中创新航、亿纬锂能等电池企业相继公布多个锂电池投建项目,动力电池产能也在不断扩张之中。在张翔看来,新能源汽车市场目前仍处于早期发展阶段,竞争非常激烈,车企、电池企业都在拼命扩产、压价,现阶段的主要任务并非高利润而是抢占市场。

车企才是最大赢家?

不愿被上游扼住命运咽喉的车企和电池企业,实则已经采取行动“自救”。曾庆洪表示,动力电池成本压力转嫁给了车企,车企被逼只能自建电池厂和布局电池原材料业务。据悉,广汽埃安已正式开建自研动力电池试制线,计划于今年年底建成并正式投入运营。广汽集团资本还联合上汽集团尚颀资本共同投资九岭锂业,总投资额达3亿元。此外,上汽联合青山实业投资55亿元建设的年产20GWh动力电池及系统项目不久前也已破土动工。

电池企业则掀起一股疯狂抢矿的热潮。亿纬锂能以1.44亿元价格竞拍取得兴华锂盐约35.29%股权;比亚迪被传计划在非洲收购6座锂矿矿山;蜂巢能源、亿纬锂能和川能动力共同组建合资公司投资3万吨/年的锂盐项目;宁德时代更是先后入股澳大利亚Pilbara Minerals、加拿大Neo Lithium等矿产商,并在四川、江西等地斥巨资买矿。此外,蜂巢能源、宁德时代等企业还投资了多家上游企业,加大对上游环节的布局。“家里有矿,心中不慌”,在吴辉看来,这些企业往上游扩张的行为主要是为了保证供应链安全。不过,在邵元骏看来,现在投资,为时已晚。“现在一拥而上去开矿,产能真正释放要等2~3年。而锂价预计在明后年就会出现比较大幅度的回落。”他说。

除了“往上走”,多数企业也开始“往回看”,布局电池回收产业。曾毓群表示,电池不同于石油,里面绝大部分材料可以循环利用。据介绍,目前宁德时代对镍钴锰的回收率已达99.3%,锂的回收利用率也达90%以上。不过,潜力无限的电池回收产业,目前仍处于极不完善的状态下。天齐锂业日前便公开“回怼”宁德时代,称锂回收理论上可行,在商业上还无法大规模回收再利用。吴辉也表示,电池回收目前存在两大困境,一是技术上如何提高金属的有效回收率;二是在回收渠道上如何规范化发展。

“现在上游原材料供应商利润率高于电池企业、车企,但是这只是周期性的趋势。从整个产业链来看,上游企业只能炒周期性的稀缺资源,下游企业的技术实力才能保证利润率。”邵元骏认为,电动汽车全产业链的利润分成应该看谁的技术壁垒更高。他指出,与整车企业所掌握的电动化、智能化技术相比,电池产业的技术壁垒实则并不高。“宁德时代现在提出的概念、讲的故事更多是维持股价,而不能转化成量产产品。在售产品方面,中创新航、亿纬锂能等二线厂商和宁德时代的差距越来越小。”邵元骏称,在二线厂商的奋起直追下,动力电池产业格局必将生变,到时话语权将回归作为电池买方的车企手中。

张翔也指出,宁德时代的技术创新步伐较其他电池供应商更慢,技术壁垒正在逐步瓦解。同时,车企正在有意培养电池企业和宁德时代竞争,保证自己的话语权。如长城创建蜂巢能源,大众投资国轩高科,“蔚小理”投资欣旺达。拥有了定价权的车企,自然会在利润率上占据优势。

“在整个产业链格局中,车企是直接面对终端市场的。无论电池怎么发展,电动汽车卖不出去还是没有用,所以车企一定是最主要的。”曹鹤如是说。(张奕雯)