9月15日,中国内燃机工业协会乘用车动力总成专业委员会(以下简称SCP)和中国汽车工程学会汽车先进动力系统分会(以下简称APS)在杭州举办行业高峰论坛。

此次论坛集合了国内汽车动力系统领域及行业内外精英人士,首先由嘉宾围绕双碳战略下新能源汽车技术路线、后补贴时代新能源汽车市场预测、混合动力技术路线及发展趋势等系列行业热点话题进行分享研判;随后来自主机厂、媒体、科研院校、产业链企业等各方的资深从业者展开头脑风暴,深度讨论,并最终就未来行业发展达成了四项共识。

会议认为,应结合中国国情,遵循科学和市场规律以实现双碳目标。从中长期发展考量,任何单一能源都难以满足双碳战略以及能源、资源和产业安全、市场需求。其次是在双碳战略下,能源结构的多元化,将促进汽车动力系统技术路线的多元化。而油(气)与电的竞争与创新引领,是中长期发展的必由之路。

第三是技术中立的产业政策,有利于推动各种技术路线的公平竞争和科学发展。从双积分到碳积分,是产业政策中立的基础;可以高效优化市场资源和促进产业可持续发展。最后,会议认为混合动力技术是当前至中长期实现碳达峰、碳中和的有力措施之一。基于碳中性燃料的高效混合动力,可以成为实现碳中和的未来支撑。

油与电是竞争而非替代关系

国家信息中心副主任徐长明率先就混动技术路线及市场发展趋势进行了分享。他认为,从中长期看燃油车和电动车是竞争的关系,而非替代的关系;同时PHEV和BEV将并行发展,前者并非过渡车型。而无论是油车还是电动车,只有从商业本质出发,才能在长期竞争中胜出。

一方面,巨大的汽车保有量下,能源形式必定是多种能源方式的有机组合,任何单一的能源形式都难以满足需要。2021年我国汽车保有量达2.94亿辆,2025年将达到4亿,未来保守估计将达到5亿。目前我国石油消费量占全球百分比提升至16.1%,石油进口占比高达72%-73.6%,若全部用燃油支撑,在能源安全上将形成巨大挑战。

另一方面,虽然从全球矿产资源储量分析,锂的存量足够支撑电动汽车的发展,但其他资源则比较紧张,难度较大。以镍为例,全球9300万吨镍,25%的比例用于电动车约可支撑4.1亿辆电动车,但一般而言只有35%左右的镍用于纯电池。更大的问题是这些资源在国别分布上极不均衡,例如2100万吨锂中,920万吨在智利,470万吨在澳大利亚,中国仅有150万吨,极端情况下同样存在安全问题。因此,最佳选择是部分用燃油,部分用电,甚至部分采用天然气或可再生资源。

从当前NEV与油车的各自优劣势来看,它们同样不是替代的关系,而是竞争的关系。电动车的优势在于经济性、科技智能时尚以及更好的加速体验、丰富的场景拓展;劣势则为补能不便,续航稳定性差、残值低、购置成本高。电动车若要取代燃油车,除非有重大的技术突破。很多人用智能手机替代功能手机,来类比电动车将很快将取代燃油车,其实难度是很大的。

徐长明认为,在较长时间内,PHEV将与BEV并行发展。目前BEV占主体地位,率先发展,与纯电战略相匹配,而PHEV占比较低,但去年下半年开始增长,今年上半年达到177%,增速超过BEV。

新能源车的特点是在高低两端先发展。从2021年上半年35万辆,同比增长26.5%,下半年达到65%,今年上半年已经来到110万,A级车的增速迅速超越B级,是非常重要的信号。A级车原来是各个级别里面渗透率最低的,一直没有启动,2020年下半年只有3.3%。今年1-7月,已和B级车持平,表明整个市场都在启动,这是非常大的变化。

A级车迅速扩张归功于PHEV。以电为主,油为辅的电动车是一个创新,它比燃油车有更好的经济性,出行成本降低50%,又有更好的科技感,且没有BEV的焦虑感,下一步最大的考验是产品的稳定性。目前A级轿车占乘用车的百分比为25.8%,A级SUV为26.5%,合起来占52%左右,这个市场一旦启动,整个市场都要启动。下一步以PHEV为代表的电动车还会有比较好的发展,且有机会将B级车同时纳入近来。

1-7月,全国乘用车总渗透率为23%,一线城市达32%,二线城市为23.6%,三线是18.3%。这三个级别的城市电动车目前都已启动,三线城市经济性考虑更加的明显,下一步电动车、PHEV和油车将长期并存发展。

徐长明表示,汽车是马拉松,目前的格局不能完全代表未来。无论是油车还是电动车,只有从商业本质出发,才能在长期竞争中胜出。在确定产品定位后,需要在定位方向上捅破天花板。长期看必须掌握核心的技术,具备超强的基础能力的品牌才能胜出。以电动车的核心技术为例,在三电系统上,做智能车要有芯片、软件、系统、数据等。新势力企业要看谁能解决大规模工业化生产体系,保证研发的供应链。

他认为,找出风险等级不一样的路线,HEV也是有大规模发展前景的。有的企业虽然在发动机在热效率等大方面暂时没有大提升,但可以把和电结合的部分做得非常的好,以电为主,油为辅成为典型。对技术专家而言下一步的考验,是技术的商业本质,如何使技术能够对提高产品性能、降低成本带来好处,因为性能本质永远是竞争的最主要的。

当前节能汽技术仍存在较大挑战

中国汽车工程学会战略规划部部长郑亚莉,对节能与新能源汽车技术路线图2.0版做了评估和解析。线路图由国家制造强国战略咨询委员会和工信部委托,于2015年展开相关工作,2016年和2020年分别发布了1.0版和2.0版编制成果,分别组织了500和1000余位专家参与。为保证整其实效性、科学性、引领性,此后每年都将对路线图的进展进行评估。

当前的线路图2.0版研究评估框架提出了六大总体目标,包括:

1.2028年达到碳达峰,2035年排放总量较峰值下降20%以上;

2.新能源汽车逐渐成为主流的产品,汽车产业实现电动化转型;

3.2035年实现中国方案智能网联汽车大规模应用;

4.关键的核心技术自主化水平提升,产业链实现安全可控;

5.产业生态和技术创新的能力实现全球引领;

6.提出面向2035发展目标的主要里程碑。

这些里程碑为关键时间与市场节点,如2035年节能汽车与新能源汽车年销量各占50%,汽车产业实现电动化的转型。目前可能超出发展预期,预计到2035年混动车型将占传统车的100%,节能汽车将实现全面混动化。同时燃料电池车保有量达到100万辆左右,并推动商用车实现轻动力电动化的转型。

基于次发展目标和主要里程碑,中国汽车工程学会战略规划部制定了九大领域的技术路线图并逐一对总体进展进行技术评估。郑亚莉研究解读提出,目前对于节能汽车而言,技术仍存在较大挑战,尤其是传统乘用车平均油耗目标实现上,存在较大难度。

当前现状是,PHEV销量占比相比2021年有较大提升,但离2025年和2035年全面混动化目标差距很大;而与节能汽车相对比的新能源汽车,发展超出预期。2021年原预期为市场占比达13%,当前已超过20%,超出了2021到2035年的规划目标,但能耗目标仍存在一定差距。

而由于技术本身的可靠性,以及关键技术和材料严重依赖进口导致成本较高,加上政策接续原因,燃料电池车在2021年的发展与预期相比存在较大缺口。而智能网联汽车目前已实现TA级量产应用。智能网联技术成为为新能源技术赋能的重要手段,在新能源车领域渗透率高于传统燃油车。

动力电池方面也提前达到相关目标,特别是在能量级的能量密度提前达成目标,并且同比国外甚至达到领先水平。而电驱动和轻量化方面同样达到了面向2025发展的预期,电驱动甚至在功率密度、最高转速等方面已经达到2025的目标。但充电桩建设仍有很大缺口,特别是慢充存在较大差距,大功率充电和市场布局也落后于国外。

郑亚莉同时指出,在碳中和的转碳管理过程中,EV的碳排放进行转油或转碳,只是系数问题。其次是交通领域建立碳市场思路已相对明确,但消费者碳排放短期内是无法核算的。消费者的出行减碳可以考虑碳普惠机制,建立大数据的平台或者以企业为单位加入碳市场。

EV渗透率将逐步放缓,PHEV将领先HEV

中汽中心主任研究员杨建奎表示,新能源车今年继续保持超高速增长,1-8月新能源车销量突破300万辆,已超越2021年全年的水平。他认为,新能源车的技术壁垒正在逐步形成,这将会给后进入的企业增加一定难度。为此,他就双碳背景下节能与新能源技术路线发展趋势做出预测分享。

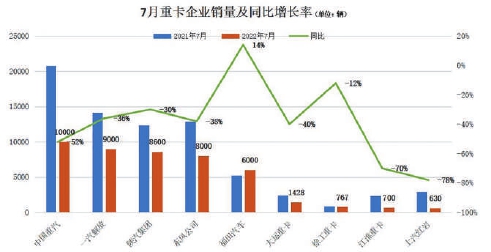

从EV、PHEV、HEV三类技术路线来看,EV保持高速领先,同时今年PHEV销量增长超越了HEV。而2022年之前十年,HEV的销量一直高于PHEV。因此,他预测PHEV今年可能会迎来市场拐点,它的增长将领先于HEV,并且这一趋势将会持续很长一段时间。

不同的技术路线所撬动的细分市场各异。EV主要在两端,A00,B级、C级都有渗透。而PHEV对比HEV,它还撬动了C级市场,HEV是没有的。C级市场超过85%的市场销量是传统豪华品牌贡献的,这表示新能源的技术路线,是可以通过智能化水平,包括颠覆性的驾乘体验渗透C级细分市场。HEV主要在传统的AB级市场渗透,想以现有技术路线渗透传统豪华品牌的市场,难度还比较大。

造成这一现象的原因有二。第一是不同技术路线技术特征所致。如果以体验性和经济性为纵坐标,以充电和续航为主的便利性为横坐标,将三个技术路线放入坐标衡量,EV在体验性上和经济性上都可以做到最优。A00和A0级细分市场,EV可以做到全生命周期使用成本最优,PHEV居中,HEV在便利性上有优势。

其次由于不同细分市场消费者需求所致。A00和A0为家庭的补充用车,用车场景比较单一集中,以市区出行为主。其消费者以家庭女性的第二辆车为主,女性占比达到55%,家庭第二辆车达到82%。A级和BC级与之存在较大差异,A级以家庭的主要用车为主,出行场景分散,男性车主占比较高,且家庭首辆车占比也比较高。他认为,技术路线的特征及其所擅长细分市场的需求相匹配,是驱动市场结构变化的根本性原因。

杨建奎指出,根据1-8月数据,EV在占乘用车比例为19%,呈两端渗透的哑铃型市场结构,这一现象尚未得到缓解。BC级和A00级在EV细分市场占比达60%,其余为A级和A0级,其中A级27%,但据统计数据,租赁市场占A级纯电的41%,私人市场中限购城市达44%。这意味着A级细分市场还是在特定的应用场景包括政策驱动下,取得销量增长,它还不具备完全渗透的条件。

根据他的预测,A0级细分市场未来几年会是EV技术路线渗透较高的增量市场。而由于A级车的TCO现在到2025年,EV路线没有大优势,因此A级细分市场EV的渗透相对将更慢一些。对比之下,BC级市场EV技术路线和传统豪华品牌的TCO对比优势相对明显。

相比之下,PHEV现在B级、A级、C级三个细分市场整体均有渗透。自主企业开发的PHEV车型,主要基于新能源理念、纯电动平台开发,其整车布局、空间表现,包括智能化水平都均优于传统燃油车,也强于仅基于燃油车平台开发PHEV的合资车企,这将是自主品牌弯道超车的一个机会。

杨建奎表示,近来自主企业转变整体比较明显,从HEV转向PHEV和HEV两条技术路线兼顾,并且规划出短续航PHEV直接替代HEV车型规划。PHEV在向更长的续航发展,用150公里的EV型能量电池,直接取代传统PHEV高成本、能量和功率兼顾型的动力电池。而在PHEV架构上,工业分流,串并联,增程式目前得到了百花齐放。他判断,未来PHEV架构将以纯电驱动为主,因其在模块化在空间、高阶自动驾驶智能网联、感知决策等各方面,都将更具优势。

而目前HEV市场,日系品牌占到95%左右的份额。但合资品牌在HEV这条技术路线上,成本较高,利润反而较燃油车更少。杨建奎认为,从油耗水平看,HEV车型未来一段时间中能达到国家的标准,因为2025年的目标是百公里4.6升。而2030年目标虽然未,但会在3.5 升左右,如果想靠HEV技术路线合规,研发成本和整体难度都将较大。同时他认为,HEV与传统燃油车的消费群体同为一类人,因此未来更多的竞争不在PHEV与HEV,而在HEV与燃油车之间展开。

高峰论坛还就双积分转碳管理、燃油车电动化及混动化趋势、不同混动的技术路线规划及优劣特点、技术路线选择、整车的形态和格局等话题展开了充分讨论,并形成共识。对于企业而言,PHEV即为从用户出发考虑技术方向的典型,技术实现交由工程师考虑,市场消费者的需求在于动力、经济性、可靠性,他们自然会选择最优化的技术。

写在最后:

五六年前,大家都看不上PHEV,那时候背着大电池,发动机又不高效,又没有DHT,所以油耗不低。后来整个系统都被优化了,大电池的重量劣势被缩小了,而且可电可油的优势被放大了,所以PHEV销量快速爬升。以自主品牌为代表的成本可控技术,目前如果没有补贴已经可以实现利润,这是很难得的。市场的选择肯定是最优化的技术,不管是发动机和电机怎么配合,那是工程师该考虑的,交给用户的产品就是动力好、油耗低、皮实耐用,这几条一直没有变动,企业做技术也开始说从用户角度出发,这不就是很好的从用户出发考虑技术方向的例子吗?至于政策的引导和执行企业肯定需要参照,因为那是国家的大方向,我们只要跟着这个节奏走保证跟得上队伍,当然前提是企业的节奏和大节奏得匹配,走快或者走慢都会出现问题。